Finanzmärkte im Fokus

01.10.2019

Drittes Quartal 2020

Weniger schlecht

Die Finanzmärkte vermochten nach dem coronabedingten Markteinbruch ihren Pfad der Stabilisierung auch im zweiten Halbjahr fortzusetzen. Nach der positiven Entwicklung im zweiten Quartal tendierten die meisten Aktienindizes leicht aufwärts (Abb. 3). Der Fokus der Marktteilnehmer verschob sich dabei weg von defensiven Werten wie Nestlé oder Roche hin zu zyklischen Valoren wie Georg Fischer oder Kühne + Nagel, die im dritten Quartal 17,9 %, respektive 16,6 % avancierten. Im Fall des Logistikunternehmens konnte die Anfang April vorläufig ausgesetzte Dividendenzahlung von vier Franken pro Aktie am 4. September dennoch ausgerichtet werden. Das Halbjahresergebnis sei «ansprechend» ausgefallen, liess das Unternehmen verlauten.

Ähnliches tat sich in Sachen Schätzungen des Wirtschaftswachstums für das laufende Jahr. Hierzulande erwartet die Expertengruppe des Bundes nunmehr einen Rückgang des Bruttoinlandsprodukts um 5 %. Noch im Juni wurde ein weitaus stärkerer Einbruch von 6,2 % prognostiziert. Dies zeigt, wie schwierig und teilweise kaum verlässlich Wirtschaftsprognosen in Situationen mit fehlenden Erfahrungswerten sind. Insbesondere auch der Konsum erholte sich nach den Shutdowns rascher als erwartet. Zudem entfalten die staatlichen Unterstützungsprogramme ihre Wirkung und tragen zur Stabilisierung der Konjunktur bei.

Ebenfalls weniger schlecht als befürchtet entwickelte sich die Konjunktur in den USA. Im Vergleich zur Juni-Prognose, die ein Minus von 6,5 % erwartete, geht die US-Notenbank Federal Reserve (Fed) nunmehr von einer rückläufigen Wirtschaftsleistung von 3,7 % aus. Zudem gab das Fed bekannt, dass inskünftig nicht mehr eine Teuerungsrate von 2 % angestrebt werde. Vielmehr soll sich die Geldpolitik neu an einem «flexiblen durchschnittlichen Inflationsziel» orientieren, wobei vorderhand keine weiteren Details preisgegeben wurden. Damit lassen also die US-amerikanischen Währungshüter eine längere Zeit mit Inflationsraten von über 2 % zu, um die vergangene, zu tiefe Inflation zu kompensieren. Somit ist also selbst bei höheren Teuerungsraten nicht unmittelbar mit Leitzinserhöhungen zu rechnen. Was konkret bedeutet, dass bis 2023 kaum mit Zinserhöhungen zu rechnen ist.

Zinsen bleiben tief

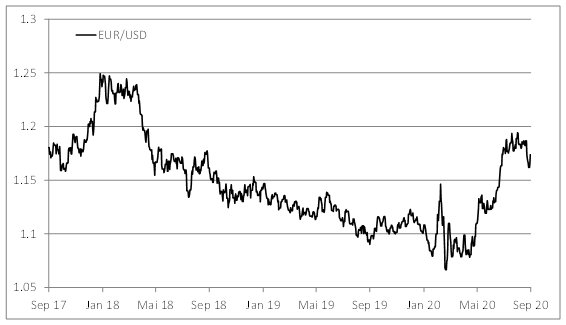

An den Devisenmärkten schwächte sich der US-Dollar infolge der ultralockeren Geldpolitik sowohl gegenüber dem Euro als auch gegenüber dem Schweizer Franken ab. Zusätzlich neigte der Euro zur Stärke. Dazu beigetragen hat auch der von den EU-Staats- und Regierungschefs in zähen Verhandlungen verabschiedete 750 Milliarden Euro schwere Corona-Wiederauf-baufonds. Bei 390 Milliarden Euro davon handelt es sich um nicht rückzahlbare Zuwendungen. Erstmals werden also Transfers innerhalb der Eurozone und damit eine Vergemeinschaftung von Schulden möglich. So erreichte die europäische Einheitswährung vorübergehend wieder ein Niveau von annähernd 1.20 pro US-Dollar (Abb. 1), was Güter und Dienstleistungen aus der Eurozone im Dollarraum verteuert.

Für Schuldner bedeuten diese Entwicklungen an der Zinsfront freilich gute Neuigkeiten. Insbesondere auch Staaten können ihren pandemiebedingten erhöhten Mittelbedarf weiterhin zum Null- oder Negativtarif decken. Anleger hingegen, die weiterhin auf nominale Anlagen wie Bankguthaben oder Obligationen setzen, müssen noch länger eine schleichende Enteignung gewärtigen. Sollten wie vom Fed angekündigt die nominalen Zinsen nicht mit der Teuerungsentwicklung erhöht werden, drohen die realen Zinsen – Nominalzinsen abzüglich Inflationsrate – noch weiter ins Minus gedrückt zu werden.

Hohe Bewertungen …!?

Angesichts der Beteuerungen der Notenbanken muss also noch länger mit sehr tiefen Zinsen gerechnet werden. Infolgedessen erstaunt es nicht, dass Aktien weiterhin in der Gunst der Anleger stehen. Tatsächlich legten einige zumeist an der US-Technologiebörse Nasdaq kotierte Unternehmen massiv an Wert zu, so dass die Bewertungen als «sehr hoch» taxiert werden müssen. Dies trifft beispielsweise auf den US-Elektroautohersteller Tesla zu, der mittlerweile 400 Milliarden US-Dollar auf die Börsenwaage bringt, was annähernd dem Doppelten des weltgrössten Automobilherstellers Toyota mit rund 10 Millionen verkauften Autos pro Jahr entspricht. Tesla lieferte im dritten Quartal des laufenden Jahres 139‘300 Fahrzeuge aus. Ebenfalls neue Rekordstände erreichten die Aktien von Apple, deren Marktkapitalisierung Anfang September bei 2‘295 Milliarden US-Dollar kulminierte. In der Folge korrigierte der Marktwert binnen weniger Tage um satte 468 Milliarden US-Dollar oder 20 %, was buchwertmässig ungefähr der Marktkapitalisierung der Schweizer Pharmagiganten Roche und Novartis entspricht. Verglichen mit dem Jahresbeginn notiert Apple immer noch mit einem Plus von fast 60 %.

Es kommt darauf an …

Aus den Gewinnschätzungen ebendieser Namenaktien von Novartis lässt sich ein Kurs-Gewinn-Verhältnis für das kommende Jahr von 14x ableiten. Daraus ergibt sich eine Gewinnrendite von gut 7 % (Kehrwert, also 1/14). Der risikolose Zins, gemessen an der 5-jährigen Anleihe der Eidgenossenschaft, beläuft sich aktuell auf - 0,71 %. Daraus errechnet sich eine Risikoprämie von annähernd 8 %, was im historischen Vergleich attraktiv ist. Zudem wird Novartis im nächsten Frühling voraussichtlich CHF 3.10 Dividende pro Aktie ausschütten, was einer Rendite von ungefähr 3,80 % entspricht. Demnach kann nicht in allen Marktseg-menten von einer Überbewertung gesprochen werden.

Steigende Coronazahlen

Trotzdem besteht Anlass zu einer gewissen Vorsicht gegenüber Dividendenpapieren. Die steigenden Corona-Fallzahlen in Ländern der Nordhalbkugel veranlassten die Behörden dazu, ihre Massnahmen wieder zu verschärfen. Bis eine wirksame und sichere Impfung in ausreichender Anzahl Dosen verfügbar ist, wird die Pandemie auch für die diesbezüglich etwas sorglos gewordenen Finanzmärkte weiterhin bedeutsam sein.

Aktienrebalancing auch aufgrund der US-Wahlen

Ungemach droht überdies am 3. November, dem Datum der US-Präsidentschaftswahlen. Es deutet vieles auf ein knappes Rennen zwischen dem republikanischen Amtsinhaber Donald Trump (74) und seinem demokratischen Herausforderer Joe Biden (78) hin. Aufgrund der Pandemie ist mit einem hohen Anteil brieflicher Stimmabgaben zu rechnen. Somit sollte nicht von einem rasch feststehenden Wahlergebnis ausgegangen werden und Trump dürfte ein Resultat zu seinen Ungunsten kaum einfach so akzeptieren. Damit droht ein Szenario wie im Jahr 2000, als Al Gore gegen George W. Bush unterlag und das Ergebnis erst nach über einem Monat und einem Verdikt des Supreme Courts feststand. Der Hinschied von Ruth Bader Ginsburg, Justizikone und Richterin am obersten US-Gericht, nur sechs Wochen vor den US-Wahlen, sorgt diesbezüglich für zusätzliche Brisanz. Während Trump die Vakanz vor den Wahlen besetzen will, wollen die Demokraten nachvollziehbarerweise bis nach den Wahlen zuwarten. Das sich abzeichnende politische Hickhack und die damit verbundene Unsicherheit führen unseres Erachtens zu einem gewissen Rückschlagpotenzial. Aus diesen Gründen haben wir die marktbedingt gestiegene Aktienquote auf ein Gleichgewicht reduziert. Innerhalb der Regionen halten wir ein Untergewicht in US-Aktien zugunsten des defensiven Schweizer Markts.

Abb. 1: EUR in USD 30.09.2017 -30.09.2020

Quelle: Bloomberg

.png)

Abb. 2: GR Fonds 01.01.2020 –30.09.2020

Quelle: Bloomberg

.png)

Abb. 3: Wertveränderungen 01.01.2020 –30.09.2020

Quelle: Bloomberg

Private Kunden

Private Kunden Institutionelle Kunden

Institutionelle Kunden